ЗПИФы недвижимости

Смартлаб - лучшая площадка по фондам недвижимости

- 20 декабря 2025, 18:07

- |

Самая большая поза портфеля — Парус ДВН. И показывает сия строчка в моменте +17%. Приятно, ибо история реализовалась за пол года.

Но спич не об этом, а о том, что решение о покупке было принято после того, как один из экспертов сего портала вовремя (до роста цены) подстветил перспективы фонда. За что респект обоим — и эксперту и порталу. Напомнило «Товарищу Нетте — пароходу и человеку» ))

Автор в теме фондов с 2019, покупал первые паи в Активо. Еще дедовским способом через ДКП и ЛК )

Так вот — много площадок дают инфу по сабжу.

Парус с роликами и фин моделями. ВТБ со своими неожиданно хорошими отчетами управляющего. Статьи Активо. Сбер со своими потугами на аналитику и тд — продолжать можно долго.

Но… У всех этих историй один минусище — они идут строго в рамках фондов одной УК.

По факту выходит что единственный портал рунета, где сейчас системно собрана информация по ЗПИФН, независимо от управляющей структуры — это сайт, на котором мы находимся.

И кста, купить и заработать это порой не главное — важно еще и просто держать руку на пульсе, получать информацию об активах портфеля.

( Читать дальше )

- комментировать

- 490

- Комментарии ( 0 )

📦 Новый ЗПИФ Акцент IV — акцент на пассивный доход с торгового центра

- 17 декабря 2025, 09:02

- |

Люблю Сокольники, классный парк, а зимой там даже есть каток. А вот в ТЦ Сокольники не припомню, чтобы бывал, хотя мимо проходил-проезжал. Место хорошее, рядом с метро, народу много, хотя сам ТЦ небольшой — это вам даже не Триумф в Саратове, который вдвое больше. А что по фонду — сейчас посмотрим.

Как я уже сказал, ТЦ небольшой, но есть фонды, где объекты и того меньше, например, Атриум или фонды Активо, где может быть супермаркет в доме. Но он биржевой, можно при наличии статуса квала купить на бирже почти у любого брокера.

Напоминаю, что у меня есть таблица биржевых ЗПИФов: https://docs.google.com/spreadsheets/d/1k4oRzqEeshEW9_ZY4YohXIjI93JoEN6RgusU_ZTSjhc/

К слову, в ТЦ есть Золотое Яблоко, а также Перекрёсток, Читай-Город, Колбасофф, ХЦ и куча всего прочего. За Читай-Город страшновато, конечно, все уже давно читают с экранов.

Стратегия

У фонда есть стратегия. Она называется Core Plus и базируется на инвестировании средств в торговую недвижимость. В состав активов планируется приобретение районных торговых центров с потенциалом развития, приносящих стабильный рентный доход собственнику.

( Читать дальше )

ПНК РЕНТАЛ трансформировалась в ПАРУС?

- 12 декабря 2025, 19:35

- |

Друзья привет, на связи Алекс Мейер.

Продолжаю инвестировать в фонды недвижимости, оптимизируя свой портфель.

В этом месяце продолжал докупать парус макс, парус лог и норд.

Продолжаю изучать арендаторов Обьектов Лог и Норд и окружения Лог и Норд. Снял несколько видео, но не доходят руки выложить их.

С учетом потенциала роста рынка в течение 1-2х лет от 2750 пп до 3300(20% роста) все равно выгоднее смотрится ЗПИФ.

Качество внимания к деталям продолжает соответствовать сегодняшнему стандарту рынка — ПНК Рентал.

С уважением.

Обнаружен секрет успешных инвестиций в недвижимость в России: для этого нужен простой советский…

- 12 декабря 2025, 14:57

- |

Рубрика «Анекдот недели». ООО «Современные Фонды Недвижимости» с гордостью объявили о том, что один из их фондов был признан самым успешным ЗПИФ недвижимости года:

ЗПИФ недвижимости «Современный 9» победил в номинации «ЗПИФ недвижимости года» и получил премию Investment Leaders Award. Это ежегодная награда, которую вручают самым успешным участникам рынка инвестиций.

В чем хохма? А в том, что если зайти на страницу фонда – то выяснится, что он вообще еще даже не инвестировал в недвижимость. Ребята стартанули год назад и собрали 14 млрд рублей, которые с тех пор лежат на депозитах – доходность вышла на уровне 20%.

Мораль понятна: чтобы в России достичь успеха в сфере инвестиций в недвижимость – нужно всего лишь НЕ ИНВЕСТИРОВАТЬ в недвижимость! =)

📦 Фонды Современный 9 и Современный 10 от СФН — что за коты в мешке? Биржевые ЗПИФы для НЕКВАЛОВ

- 11 декабря 2025, 22:06

- |

Когда пишу про фонды недвижимости, постоянно спрашивают про фонды для неквалов, особенно СФН Современный 9 и СФН Современный 10. Нуштош, напишу кратко свои мысли о том, что известно.

Информация от УК СФН даётся очень дозированно. Приходится собирать по крупицам. Но общее представление по Современному 9 есть, по десятке почти ничего. Я уже добавил эти фонды в ЗПИФ-таблицу — пользуйтесь. Также недавно показывал свежий состав своего ЗПИФ-портфеля.

Современный 9

- Сайт: https://www.sfn-am.ru/funds/fond-sovremennyi-9

- Правила: https://data.investfunds.ru/funds/10997/rules_amendments_002.pdf

- Состав: депозиты на 14 млрд

- Что обещали: что купят склад в октябре, летом транслировался сентябрь

- Что на самом деле: на 17 ноября склада в фонде нет, в декабре новой инфы не появилось

- Срок действия фонда: до 31 января 2028

- Выплаты: ❗️только в конце срока

- Потенциальная доходность: ~16 % (прогноз от УК)

( Читать дальше )

Съездил в УК СФН (Сбер) и вот что узнал...

- 11 декабря 2025, 20:24

- |

Вчера ездил в офис УК СФН (Сбер), удалось выяснить много новых деталей по фонду Современная коммерческая недвижимость.

Ранее уже делал на него обзор, сейчас дополню. Или может еще отдельно ролик заснять? Потому что информации много.

Если коротко, по структуре фонда:

Недвижимое имущество — 39,92 млрд (29,9%)

Ценные бумаги (облигации) — 32,51 млрд (24,4%)

Денежные средства и депозиты — 20,59 млрд (15,4%)

Прочее имущество (оборудование) — 24,81 млрд (18,6%)

Дебиторская задолженность — 12,02 млрд (9,0%)

Права аренды недвижимости — 3,50 млрд (2,6%)

Сейчас фонд торгуется с дисконтом к СЧА примерно 23%.

На балансе есть структурная облигация СФО «Цефей-2» на 32 млрд. Туда упакованы заблокированные активы. По словам менеджера, они будут погашены по оценочной стоимости в течение года.

Также в документах есть платежи в сторону ООО УК «А класс капитал» и ООО «РСХБ Управление Активами» в сумме около 10 млрд рублей. Это авансовые платежи за новые объекты, один из них — вторая очередь склада Успенское, второй объект пока не раскрывается и находится в процессе стройки.

( Читать дальше )

💼 Мой портфель недвижимости на 9 декабря 2025 (ЗПИФ). Состав, последние покупки, планы

- 09 декабря 2025, 08:10

- |

Что по железобетону? У меня за последние 2 месяца есть большие изменения в портфеле, так что пора посмотреть, как идут успехи у моей недвижимости и что внутри какие доли занимает, а также обдумал планы на ближайшее будущее. Размер ЗПИФн-портфеля составляет 761 тысячу рублей, и в нём один новый фонд.

Напоминаю, что я собрал основные ЗПИФы недвижки в крутую сводную таблицу. Ей очень удобно пользоваться, сам именно по ней и смотрю, что происходит, выбираю, что докупать, рекомендую. Вчера писал про последние обновления.

⏳ Предыдущий срез был 8 октября.

Фонды недвижимости занимают 9% от всего портфеля. Если взять только биржевой, то 10,7%. Целевая доля в биржевом портфеле 10% — уже больше. Буду увеличивать целевую долю для начала до 15%.

💼 Что в портфеле?

РД (он же Рентный доход) — 1 пай. Один из двух тяжеловесов с высокой стоимостью пая. Фонд от ВИМ (ВТБ).

РД ПРО ⭐️ — 55 паёв. Фонд от ВИМ, напоминающий что-то среднее между Рентал ПРО и Парусом. Есть пост про него. Докупил 10 штук.

( Читать дальше )

📦 Пассивный доход на ЗПИФах: апдейты в таблице биржевых фондов недвижимости

- 08 декабря 2025, 21:22

- |

В последнее время на рынке биржевых фондов недвижимости произошли важные изменения, так что постарался их отразить в таблице. По структуре особых изменений не было, разве что сделал дубль названия в последнем столбце, чтобы было удобнее смотреть. Самое главное — добавил больше фондов.

По ссылке можете утолить свою любовь к таблицам и узнать больше информации:

https://docs.google.com/spreadsheets/d/1k4oRzqEeshEW9_ZY4YohXIjI93JoEN6RgusU_ZTSjhc/

Что есть в таблице?

Биржевые фонды недвижимости, их ISIN, количество выплат в год (у тех, которые платят), разные другие параметры, краткий комментарий и мой личный интерес к тем или иным фондам. Поскольку делал для себя лично, не сильно заморачивался с комментариями. Если будут пожелания, пишите, вдруг получится их учесть — не обещаю.

( Читать дальше )

🍏 Парус-ЗОЛЯ — разбираем новый ЗПИФ недвижимости от Паруса

- 08 декабря 2025, 07:44

- |

🏗 Сектор недвижимости традиционно является защитным. И спрос на нее растет не только в РФ, а во всем мире. Мы видим примеры того, как на рынке США средняя доходность REIT (проще говоря — фондов недвижимости) не уступает индексу S&P-500.

🇷🇺 В РФ тренд на покупку ЗПИФов недвижимости начался не так давно, в первую очередь из-за отсутствия достаточного количества инструментов. Но он активно набирает обороты, особенно после 2020 года, когда резко вырос спрос на доставку из маркетплейсов, что подстегнуло спрос на складскую недвижимость.

✔️ Вчера Парус разместил свой новый фонд в секторе складской недвижимости — Парус-ЗОЛЯ. Название, конечно, вызывает лёгкое недоумение — ЗОЛЯ… Звучит так, будто это фамилия нового героя артхаусного кино. Но зато якорным арендатором является достаточно известная многим торговая сесть парфюмерии, косметики и товаров для дома — «Золотое яблоко». Это бренд, который стабильно растёт, уверенно расширяет логистику и не собирается сдавать позиции.

( Читать дальше )

#ПроНедвижимость: обзор нового ЗПИФ "Парус-Золя"

- 06 декабря 2025, 00:23

- |

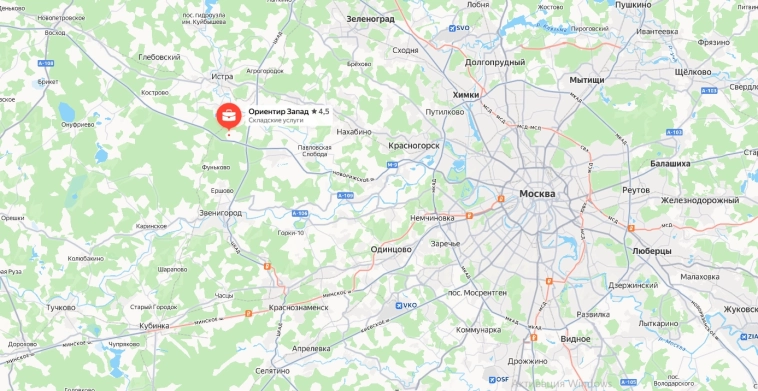

Yandex.карты

Долгосрочный договор аренды заключен сроком на 15 лет, предусмотрена ежегодная индексация платежей на уровень инфляции, но не более 7% в год. Ожидаемая доходность выплат пайщикам прогнозируется на уровне 12% в течение ближайших 4 лет, при цене пая 900 рублей. УК ожидает, что до конца 2029 стоимость объекта вырастит еще дополнительно на ~38% (странно, что УК заявляет 38% за 4 года как «10,3% годовых», похоже, где-то закралась ошибка).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал